メインはインデックス運用です。

オプションのポジション調整は頻繁にしています。

カバードコールとキャッシュセキュアードプットで入った現金は高配当銘柄(PM,BTI,MO,BP)に投資をしています。

日本株式と高配当銘柄は趣味として個別銘柄に投資をしていますが、手間の割りにはリターンが少ない気がします。時間をかけてもなかなか思った通り株価が上昇しません。

まあ、ファンダメンタル分析が上手であれば今頃一財産を築けているわけで、自分には才能がなかったと諦めてセカンドベストな投資法で投資をするしかないですね。

【流動資産】

日本円

ドル

【日本株式】

2914 JT

2502 アサヒグループ

4464 ソフト99

6935 日デジタル

1936 シーキューブ

6957 芝浦電子

【外国株式 先進国】

VB Vanguard Small-Cap

VGK Vanguard European

EFV iShares MSCI EAFE Value Index

【外国株式 新興国】

VWO Vanguard Emerging Markets

EEM iShares MSCI Emerging Markets Indx

DGS WisdomTree Emerging Mkts Small Cp Div Fd

EWZ iShares MSCI Brazil Index

HDB HDFC BANK LIMITED(インド個別銘柄)

【セクター別投資】

KXI iShares S&P Global Consumer Staple

IXJ iShares S&P Global Healthcare Sect

PM PHILIP MORRIS INTERNATIONAL INC.

BTI British American Tobacco PLC (ADR)

MO Altria Group Inc

BP BP p.l.c.

【オプション ~カバードコール・キャッシュセキュアードプット~】

BP 02/22/2014 48.00 Put short

EEM 01/17/2015 30.00 Call long

EEM 01/17/2015 38.00 Put short

EEM 02/22/2014 40.00 Put short

EEM 02/22/2014 40.50 Call short

EEM 02/22/2014 41.00 Put short

EFA 02/22/2014 66.00 Put short

EFA 03/22/2014 66.00 Put short

IWM 01/17/2015 81.00 Call long

IWM 02/22/2014 116.00 Call short

IWM 04/19/2014 114.00 Put short

<関連投稿>

・現実的な運用利回り・リターンを目指す

・【ポートフォリオ】2013年12月7日 ポートフォリオ

・【ポートフォリオ】2013年11月3日 ポートフォリオ

・【ポートフォリオ】2013年10月8日 ポートフォリオ

・【ポートフォリオ】2013年9月9日 ポートフォリオ

・【ポートフォリオ】2012年5月27日 ポートフォリオ

・【ポートフォリオ】2012年4月30日 ポートフォリオ

・【ポートフォリオ】2012年2月24日 ポートフォリオ

2014年1月19日日曜日

2014年1月18日土曜日

NISA(ニーサ) 世界経済インデックスファンド しっかり分散投資がされていて手堅いファンド

私はSBIでNISA(ニーサ)口座を保有しています。

ということで、SBI証券で色々と証券会社のお勧めするファンドなんかを見ていたのですが、

「世界経済インデックスファンド」というのもそこそこ良さそうな気がしました。

地域別(日本、先進国、新興国)のGDP(国内総生産)総額の比率を参考にした株式と債券のバランスファンドになります。

運用管理費用(信託報酬) : 年率0.525%

株式50%、債券50%、先進国から新興国まで分散投資がされています。

ということで、SBI証券で色々と証券会社のお勧めするファンドなんかを見ていたのですが、

「世界経済インデックスファンド」というのもそこそこ良さそうな気がしました。

地域別(日本、先進国、新興国)のGDP(国内総生産)総額の比率を参考にした株式と債券のバランスファンドになります。

運用管理費用(信託報酬) : 年率0.525%

NISA(ニーサ)は5年後に損が出ていないことが重要なのでしっかり分散投資されているファンドをドルコスト平均法で購入していくという戦法は手堅いと思います。

NISA(ニーサ)のコンセプトは理解できますが、5年後に必ずプラスが出ていないとメリットがないという制度設計は結構厳しいと思います。

合理的に考えれら値上がりの期待値の高い株式系のファンドが良いのだと思いますが、安全策としてバランスファンドも捨てがたいですね~。

<関連投稿>

・NISA(ニーサ)のページを追加しました

合理的に考えれら値上がりの期待値の高い株式系のファンドが良いのだと思いますが、安全策としてバランスファンドも捨てがたいですね~。

<関連投稿>

・NISA(ニーサ)のページを追加しました

2014年1月17日金曜日

ロシアの株も割安 バリュー株を調べる ガスプロム・スベルバンク

ロシアの株式もバリュー株だと思い、少し調べてみました。

代表的なところでは、ガスプロム・スベルバンクですかね。

ガスプロム、チャートを見ると結構長い間低迷しているようです。

スベルバンク、こちらもリーマンショックの大きな下げからは回復したようですが、そこからは上昇していません。

ロシア株式は全体的にバリュエーションが安いので色々と調べるのも楽しいですね。

SBI証券で直接ロシア市場からロシア株式が購入できます。

またADRでアメリカ市場に上場しているロシア株もあるので、アメリカ経由でロシアに投資することも可能です。

SBI証券を利用して直接ロシア市場で購入する方が銘柄は豊富です。

ロシア株の情報や本は本当に少ないと思います。ネットでもあまりロシア株の情報は見かけません。

<関連投稿>

・新興国の国営企業が大幅ディスカウント ペトロブラスとか

代表的なところでは、ガスプロム・スベルバンクですかね。

ガスプロム、チャートを見ると結構長い間低迷しているようです。

スベルバンク、こちらもリーマンショックの大きな下げからは回復したようですが、そこからは上昇していません。

ロシア株式は全体的にバリュエーションが安いので色々と調べるのも楽しいですね。

SBI証券で直接ロシア市場からロシア株式が購入できます。

またADRでアメリカ市場に上場しているロシア株もあるので、アメリカ経由でロシアに投資することも可能です。

SBI証券を利用して直接ロシア市場で購入する方が銘柄は豊富です。

ロシア株の情報や本は本当に少ないと思います。ネットでもあまりロシア株の情報は見かけません。

<関連投稿>

・新興国の国営企業が大幅ディスカウント ペトロブラスとか

この株を買えば安心配当を受けられます を読みました

この株を買えば安心配当を受けられます

碓氷 悟史

を読みました。

正直、期待外れでした。残念。

165ページですが、80パーセントは推奨銘柄の紹介。

高配当株や推奨銘柄を選ぶ理由は解説されているのですが、長期的に見て著者の手法が有効かどうかのエビデンスはありません。

公認会計士で大学教授の著者が教えるとのことなので、決算書の読み方の解説などはわかりやすく勉強になるのですが、決算書のこの項目をもとに投資をした場合にどれだけリターンがあがるかの解説などはありません。

財務基盤が固く、安定配当をしている会社を長期保有しましょうというスタンスです。

配当を軸にした投資方法について色々調べているのですがいまいちいい本がありません。

頑張って配当やファンダメンタル分析をするよりも、「ダウの犬」なんかで機械的投資をした方が儲かるかもしれません。ダウの犬の方がエビデンスもしっかりしてます。

日本株の配当系の本だと今のところ「株式・Jリートで賢く稼ぐ! 配当パワー投資入門」がおすすめですかね。

碓氷 悟史

を読みました。

正直、期待外れでした。残念。

165ページですが、80パーセントは推奨銘柄の紹介。

高配当株や推奨銘柄を選ぶ理由は解説されているのですが、長期的に見て著者の手法が有効かどうかのエビデンスはありません。

公認会計士で大学教授の著者が教えるとのことなので、決算書の読み方の解説などはわかりやすく勉強になるのですが、決算書のこの項目をもとに投資をした場合にどれだけリターンがあがるかの解説などはありません。

財務基盤が固く、安定配当をしている会社を長期保有しましょうというスタンスです。

配当を軸にした投資方法について色々調べているのですがいまいちいい本がありません。

頑張って配当やファンダメンタル分析をするよりも、「ダウの犬」なんかで機械的投資をした方が儲かるかもしれません。ダウの犬の方がエビデンスもしっかりしてます。

日本株の配当系の本だと今のところ「株式・Jリートで賢く稼ぐ! 配当パワー投資入門」がおすすめですかね。

2014年1月12日日曜日

「エビデンスに基づく株式投資のすすめ」がKindle版で出版される!

「エビデンスに基づく株式投資のすすめ」Kindle版

が出版されるそうです。

日本株の運用の際に凄く参考にしている本です。

主観的に選んだ「素晴らしい企業(エクセレントカンパニー)」を長期保有しなさい、もしくはトレーディング関連の本が多い中で、この本はエビデンスが示されていて個人投資家の参考になります。

この価格でこの内容は凄いですね・・・、間違えなくお勧めです。

バリュー投資の本質は、「平均への回帰」と「投資家の悲観と企業の実態の乖離」だと思います。

ちなみに、長期保有はグロース投資の分野だと思っています。

ウォール街で勝つ法則 - 株式投資で最高の収益を上げるために

が面白いと思った人は楽しめます。

が出版されるそうです。

日本株の運用の際に凄く参考にしている本です。

主観的に選んだ「素晴らしい企業(エクセレントカンパニー)」を長期保有しなさい、もしくはトレーディング関連の本が多い中で、この本はエビデンスが示されていて個人投資家の参考になります。

この価格でこの内容は凄いですね・・・、間違えなくお勧めです。

バリュー投資の本質は、「平均への回帰」と「投資家の悲観と企業の実態の乖離」だと思います。

ちなみに、長期保有はグロース投資の分野だと思っています。

ウォール街で勝つ法則 - 株式投資で最高の収益を上げるために

が面白いと思った人は楽しめます。

2014年1月9日木曜日

PBRは業種によって結構違う バリュー投資

バリュー投資の基本指標はPBRになります。

PERを見るべき意見もありますが、Growth/Valueの分類はPBRが原則です。

ちなみに、業種によってPBRは意外と違います。

設備投資が多い業界などはPBRが低くなりますし、紙・パルプなどはPBRが低い銘柄が多いですね。

逆に、サービス業など設備投資があまり必要ない業種はPBRが高い銘柄が多いです。

単純にPBRが低い銘柄を選んで、保有銘柄が偏るのは危険ですね。

<関連投稿>

・ファンダメンタルズを利用した機械的バリュー投資

・アクルーアルは「営業利益-営業キャッシュフロー」で計算

・バリュー株投資は「勝者のゲーム」! を読みました

<関連投稿>

・ファンダメンタルズを利用した機械的バリュー投資

・アクルーアルは「営業利益-営業キャッシュフロー」で計算

・バリュー株投資は「勝者のゲーム」! を読みました

2014年1月7日火曜日

ディフェンシブ銘柄 漢方首位のツムラ

ツムラって長期的に安定して成長してきた銘柄なんですね。

あまり漢方に興味がなかったので今まで調べていませんでしたが、景気の上下にも左右されずにコンスタントに成長しているようです。

ただ、今年の業績の予想数値は結構厳しいと言われているようなので1~2年の短期では下落する可能性もありそうです。(NISAには向かないかもしれません。)

5~10年の中期で見れば、配当を再投資しつつ安定して投資できる銘柄ではないかと思います。

とりあえず少しだけ保有して、下値を見つつコツコツと拾ってゆくというのが効果的そうです。

配当もしっかりと出ているので長期保有に向きますし。

ただ、バリュー銘柄というほどバリュエーションは安くないので投資をすべきかは保留にしています。

株価は2,788円

PER : 12.25倍 、PBR : 1.6倍 、配当利回り : 2.3%

今すぐ投資をしたいというほど割安ではないので、なかなか投資する踏ん切りがつきません。

30年のチャート、青がツムラですがコンスタントに成長をしています。

20年のチャート、青のツムラはピンクのTOPIXとは異なる動きをしています。TOPIXが大きく下げた時も踏ん張っていますね。

配当再投資についてわかりやすく解説されています。

<関連投稿>

・「株式・Jリートで賢く稼ぐ! 配当パワー投資入門」を読みました

あまり漢方に興味がなかったので今まで調べていませんでしたが、景気の上下にも左右されずにコンスタントに成長しているようです。

ただ、今年の業績の予想数値は結構厳しいと言われているようなので1~2年の短期では下落する可能性もありそうです。(NISAには向かないかもしれません。)

5~10年の中期で見れば、配当を再投資しつつ安定して投資できる銘柄ではないかと思います。

とりあえず少しだけ保有して、下値を見つつコツコツと拾ってゆくというのが効果的そうです。

配当もしっかりと出ているので長期保有に向きますし。

ただ、バリュー銘柄というほどバリュエーションは安くないので投資をすべきかは保留にしています。

株価は2,788円

PER : 12.25倍 、PBR : 1.6倍 、配当利回り : 2.3%

今すぐ投資をしたいというほど割安ではないので、なかなか投資する踏ん切りがつきません。

30年のチャート、青がツムラですがコンスタントに成長をしています。

20年のチャート、青のツムラはピンクのTOPIXとは異なる動きをしています。TOPIXが大きく下げた時も踏ん張っていますね。

配当再投資についてわかりやすく解説されています。

<関連投稿>

・「株式・Jリートで賢く稼ぐ! 配当パワー投資入門」を読みました

2014年1月6日月曜日

STATOIL ASA (STO)(スタトイル) バリュエーションと配当 バリュー株を調べてみました

STATOIL ASA (STO)(スタトイル)、ノルウェーのエネルギー企業。旧・スタトイル(英語版)とノルスク・ハイドロの石油部門が2007年に合併し、スタトイルハイドロ(StatoilHydro ASA)となる。

世界最大級の石油・ガス企業で、北欧諸国で最大の企業です。

石油・天然ガスに関し上流部門から下流部門まで一貫して生産、運搬、販売を行い13カ国で石油・天然ガスの開発を8カ国で石油をリテール向けに販売しています。

2009年、フォーチュン・グローバル500により、石油・天然ガス企業売上高世界13位にランクインし、全体でも売上高世界36位にランクインしました。

その後、2009年11月1日に会社名をスタトイルハイドロからスタトイルに変更、2010年11月には下流部門がスピンアウトし、Statoil Oil & Fuelsとしオスロ証券取引所に上場しました。

半官半民企業だからでしょうか、企業規模や業績からは相対的に割安だと思います。

シェールガスの影響もありエネルギー・石油株は横ばいですが、スタトイルはしっかりと稼いでいるので投資対象として調べています。

業績について

業績は堅調ですね、かつ粗利益率も良いですね。BPと比較しても劣っていません。

もう少し細かく見ると

バリュエーションについて

PER : 11.40倍 、 PBR : 1.49倍 、 予想配当利回り : 4.83%

PERをTTMから計算すると、12.10倍です。

※TTMとは、既に決算発表が済んでいる過去4回(=1年=12months)分の四半期EPSを合計したもの(参考リンク)

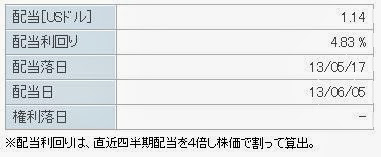

配当について

配当は年一回で5月です。予想配当利回りは4.83%と結構高くなっています。

ただ、実績の配当額をつかうと、3.68%まで利回りが下がります。

同業他社比較について

同業他社と比較すると、なんというか特に特徴がありませんね。

一応、バリュエーションからはエクソンなんかより割安ですが、規模が違います。

他社と比較した場合、あえてスタトイルでなくても良いかもしれません。

割安だけでいえばロシアのガスプロムがダントツです。

世界最大級の石油・ガス企業で、北欧諸国で最大の企業です。

石油・天然ガスに関し上流部門から下流部門まで一貫して生産、運搬、販売を行い13カ国で石油・天然ガスの開発を8カ国で石油をリテール向けに販売しています。

2009年、フォーチュン・グローバル500により、石油・天然ガス企業売上高世界13位にランクインし、全体でも売上高世界36位にランクインしました。

その後、2009年11月1日に会社名をスタトイルハイドロからスタトイルに変更、2010年11月には下流部門がスピンアウトし、Statoil Oil & Fuelsとしオスロ証券取引所に上場しました。

半官半民企業だからでしょうか、企業規模や業績からは相対的に割安だと思います。

シェールガスの影響もありエネルギー・石油株は横ばいですが、スタトイルはしっかりと稼いでいるので投資対象として調べています。

業績について

業績は堅調ですね、かつ粗利益率も良いですね。BPと比較しても劣っていません。

もう少し細かく見ると

バリュエーションについて

PER : 11.40倍 、 PBR : 1.49倍 、 予想配当利回り : 4.83%

PERをTTMから計算すると、12.10倍です。

※TTMとは、既に決算発表が済んでいる過去4回(=1年=12months)分の四半期EPSを合計したもの(参考リンク)

配当について

配当は年一回で5月です。予想配当利回りは4.83%と結構高くなっています。

ただ、実績の配当額をつかうと、3.68%まで利回りが下がります。

同業他社比較について

同業他社と比較すると、なんというか特に特徴がありませんね。

一応、バリュエーションからはエクソンなんかより割安ですが、規模が違います。

他社と比較した場合、あえてスタトイルでなくても良いかもしれません。

割安だけでいえばロシアのガスプロムがダントツです。

シーゲル氏の本、石油メジャーの長期分析は参考になります。

<関連投稿>

・BP(ビーピー) バリュエーションと配当 バリュー株を調べてみました

・Petroleo Brasileiro Petrobras SA (ペトロブラス) バリュエーションと配当 バリュー株を調べてみました

・新興国の国営企業が大幅ディスカウント ペトロブラスとか

<関連投稿>

・BP(ビーピー) バリュエーションと配当 バリュー株を調べてみました

・Petroleo Brasileiro Petrobras SA (ペトロブラス) バリュエーションと配当 バリュー株を調べてみました

・新興国の国営企業が大幅ディスカウント ペトロブラスとか

2014年1月4日土曜日

「普通の人」が「日本株」で年7%のリターンを得るただひとつの方法 を読みました

「普通の人」が「日本株」で年7%のリターンを得るただひとつの方法

伊井 哲朗

独立系運用会社・コモンズ投信「コモンズ30」の伊井氏の著書ということで期待していたのですが、

正直、期待外れでガッカリです・・・

もう少し具体的な投資方法や数値の指標などが説明されていると思いましたが、ほとんどが定性的な理屈や抽象的な話なので参考になりませんでした。

「企業の文化・理念、マネジメント・経営陣から長期的成長が期待できる企業に集中投資」とありますが、「企業の文化」を判断する指標などは示されていません。

(まあ、企業の文化を判断する明確な指標なんて存在しないと思いますが。)

理屈は筋が通っているし、正論だと思いますが、個人投資家の参考にはなりません。

長嶋茂雄のアドバイス「球がこうスッと来るだろ」「そこをグゥーッと構えて腰をガッとする」

「あとはバァッといってガーンと打つんだ」を思い出してしまいました。

ファンダメンタル分析はプロに任せなさい=「コモンズ30」を購入しなさいということなのかもしれません。

良い点は、とても言葉遣いが丁寧で読みやすいところ。いくつか具体的な銘柄が紹介されているところです。

紹介されている銘柄は、とても優良な企業なので投資をしたとしても大損とかをする確率は低いと思います。(ただ、優良企業ですが投資対象として期待値・オッズが高いかは別問題ですが。)

どうしても読みたいという方は一度図書館などで借りてから買うべきか判断すべきでしょう。

元の期待値が高かったぶん、よけいにガッカリしてしまいました。

伊井 哲朗

独立系運用会社・コモンズ投信「コモンズ30」の伊井氏の著書ということで期待していたのですが、

正直、期待外れでガッカリです・・・

もう少し具体的な投資方法や数値の指標などが説明されていると思いましたが、ほとんどが定性的な理屈や抽象的な話なので参考になりませんでした。

「企業の文化・理念、マネジメント・経営陣から長期的成長が期待できる企業に集中投資」とありますが、「企業の文化」を判断する指標などは示されていません。

(まあ、企業の文化を判断する明確な指標なんて存在しないと思いますが。)

理屈は筋が通っているし、正論だと思いますが、個人投資家の参考にはなりません。

長嶋茂雄のアドバイス「球がこうスッと来るだろ」「そこをグゥーッと構えて腰をガッとする」

「あとはバァッといってガーンと打つんだ」を思い出してしまいました。

ファンダメンタル分析はプロに任せなさい=「コモンズ30」を購入しなさいということなのかもしれません。

良い点は、とても言葉遣いが丁寧で読みやすいところ。いくつか具体的な銘柄が紹介されているところです。

紹介されている銘柄は、とても優良な企業なので投資をしたとしても大損とかをする確率は低いと思います。(ただ、優良企業ですが投資対象として期待値・オッズが高いかは別問題ですが。)

どうしても読みたいという方は一度図書館などで借りてから買うべきか判断すべきでしょう。

元の期待値が高かったぶん、よけいにガッカリしてしまいました。

2014年1月3日金曜日

BP(ビーピー) バリュエーションと配当 バリュー株を調べてみました

目次

- BPはスーパーメジャーの一社

- メキシコ湾原油流出事故で株価は低迷

- 業績について

- 長期のEPSの推移

- バリュエーションについて

- 同業他社比較について

- 配当(Dividends)について

BPはスーパーメジャーの一社

BP(ビーピー、英:BP p.l.c.)は、イギリスに本拠を置くエネルギー関連企業、国際石油資本で、スーパーメジャーと呼ばれる6社の内の一社です。メキシコ湾原油流出事故で株価は低迷

2010年のメキシコ湾原油流出事故以来株価は低迷しています。被害回復のため、200億ドルを拠出することでオバマ大統領と合意しています。- 新たに賠償金の発生

- 安定した配当の継続

個人的にはバリュー株かつ一定のリスクがあり株価が大きく上昇しにくい銘柄が好きです。さらに、高配当であれば配当再投資で株数を積み増すことができます。

超大型株でこれだけ株価が割安な企業は珍しく、典型的なバリュー株です。

当然市場はそれだけリスクが高いと判断しているのでしょう。

業績について

EPSは2008年~2012年まで1.13→0.88→-0.20→1.36→0.61→6.55(予想)メキシコ湾原油流出事故で2010年のEPSはマイナスになっていますが、それ以降は順調に業績が回復してきています。

長期のEPSの推移

予想EPSが6.5というのは少し高い気がするので、長期のEPSの推移を確認してみます、2006~2008年はEPSが6.69ほどありました。

バリュエーションについて

バリュー系の各種指標は、

- PER : 7.32倍

- PBR : 1.29倍

- 予想配当利回り : 4.56%

バリュー系の指標はどれも割安です。典型的なバリュー株ですね。

イギリスのスーパーメジャーなので、予想外の損害賠償とかがなければ配当は安定して出されると思います。

同業他社比較について

同業他社との比較をしてみると、

先進国のスーパーメジャーの中では一番割安のバリュー株です。

配当(Dividends)について

大型株を購入するときは、配当も重視しています。不測の事態が起きてもコンスタントに配当ができる体力がある会社を選びたいです。

配当のスケジュールも金額も安定しています。2・5・8・11が配当月です。

5年で見た場合、配当額は2009年の3.36が一番高く、2010年に大幅に下がり、少しづく回復しているところです。

今後、新しい損害賠償とかが起きて大きく配当が減額されれば株価もまた下落するでしょう。

シーゲル氏の本、石油メジャーの長期の分析は参考になります。

参考にしたリンク

関連投稿

登録:

投稿 (Atom)

人気の投稿

-

Firstradeで端株を売る方法を紹介します。 紹介するというほどのことでもないのですが、 私もドリップ(配当自動再投資)を利用して端株が発生したことがあり、 どうすれば端株を売却できるか調べたので紹介します。 方法としては、 端株以外の全株式を売るという注...

-

実務家のためのオプション取引入門 佐藤 茂 内容紹介 オプションのすべてを論理的に、明快に解説した、 金融プロフェッショナル必携の一冊。 現役オプショントレーダーが、 トレードの現場で学んだことをもとに、オプションとは何かからはじめ、 プロトレーダーの視点、そ...

-

週末投資家のためのカバード・コール KAPPA が発売されました! 私はアマゾンで購入、これから熟読します。 日本語でカバードコールが本格的に紹介されている本は初めてではないでしょうか。 内容紹介 現役医師が書いた、予測に頼らない「低リスク&高リタ...

-

カバードコール(キャッシュセキュアードプット)と高配当銘柄を組み合わせて運用をしたら面白いのではないかと思っています。 具体的には、流動性が高くオプションの取引に向いたETF、IWMやEFAを原資産としてカバードコール(キャッシュセキュアードプット)をしてキャッシュ(現金)を...

-

LEAPS ダイアゴナル・スプレッド(LDS)に挑戦しています。 具体的には、 「EEM 01/17/2015 30.00 Call」 をロングして、そのロングコールにショートコールをかぶせる戦略です。 初めてEEMのディープインザマネーのLEAPSを購入したのですが、か...

-

投資期間が10年スパン、20年とか長くとれるのであれば、地道にインデックスを積み立てるのが一番ストレスフリーで合理的な選択だと思います。 私の投資歴は10年以上で、個別株への投資もしていますが、あまり個別株投資の成績(リターン)は良くありません。 カバードコールとキャッシ...

-

配当&株主優待狙いの投資はストレスが少ない 動画の解説はこちら。 PVが多い記事なので、適宜情報を更新して再度アップをします。 Follow @ishippon1 目次 結論 配当&株主優待狙いの投資はストレスが少ない 配当を重視するメリット 株主優待を重視するメリット...

-

普通預金(savings account)と当座預金(checking account/current account)の違いを説明します 【普通預金(savings account)】 日本でもよく利用されている、毎月利息の付く口座 【当座預金(checking ac...

-

LEAPSの特徴ですが、 ・期間が6ヶ月以下となってからタイムディケイが加速する ・アットザマネーのLEAPSは原資産の株価が上昇しても、同じく上昇するとは限りません。 (要は、アットザマネーのLEAPSは株価の上昇に出遅れるということです、デルタが低いからです) ※デ...

-

個人的には運用利回り・リターンが年率5%あれば十分だと考えています、 長期間株式をメインで運用をすれば不可能ではないリターンだと思います。 長い間、株に投資をしていれば短期的にリターンが大幅に落ちることもあるでしょうが、 10年単位、20~30年で投資をすればそれなりのリターンを...